2015年上半年,中国经济增速放缓,有色金属行业的下游需求下降,有色金属需求保持低速增长,去产能压力较大,有色金属行业的整体信用风险有所上升,个别有色金属企业面临较大信用风险压力。预期未来一段时间,有色金属行业的信用风险仍将保持较大的压力,少数有色金属发债企业将可能面临信用质量下降、信用评级下调的压力。

一、有色金属行业保持了低速增长

中国经济增速放缓,有色金属行业的下游需求下降,有色金属需求保持低速增长。

有色金属行业下游主要包括房地产、电力、家电、汽车等,而上述行业的发展与宏观经济的发展密切相关,因此有色金属行业受宏观经济波动的影响较大。2015年上半年,美国、英国、法国、德国、南非、印度GDP分别同比增长2.66%、2.75%、1.01%、1.41%、1.62%和7.04%,日本同比下降0.08%,巴西、俄罗斯一季度分别为-1.56%、-2.20%(二季度数据尚未公布)。发达经济体与新兴经济体复苏步伐不一致的局面加剧了世界经济的不平衡,我国经济发展的外部环境亦面临更大的复杂性和不确定性。同期,我国GDP同比增长7.0%,较2014年全年7.4%的增速明显下滑,反映中国经济增长压力较大;固定资产投资同比增长11.40%,处于缓慢下行通道。

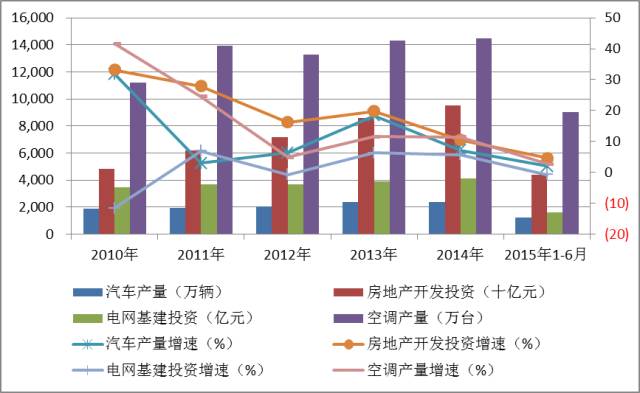

在中国经济增速放缓的大环境下,房地产、电力、汽车和家电等有色金属主要消费领域的增速近两年来出现不同幅度的下滑。房地产方面,2015年上半年房地产开发投资累计43954.95亿元,同比增长4.60%,较上年同期下降9.50个百分点;电力方面,2015年上半年我国电网基本建设投资完成额为1636.33亿元,同比下降-0.77%,较上年同期下降0.17个百分点;汽车方面,2015年上半年汽车产量为1229.60万辆,同比增长2.00%,较上年同期下降8.90个百分点;家电方面,2015年上半年空调产量为9001.80万台,同比增长2.78%,较上年同期下降11.53个百分点。

图表一. 近年来有色金属主要下游行业增长情况

资料来源:wind资讯,新世纪

整体看,2015年上半年,在中国经济增速放缓的大背景下,有色金属主要下游行业投资增速持续下降、终端产品销售及去库存压力增大,导致有色金属产品需求增速仍维持低速增长态势。下半年,预计随着电网投资加速,铜、铝等产品需求有望小幅提升,但房地产投资增速及汽车行业增速或将仍处于近年来较低水平,有色金属总体需求仍将保持低速增长。

二、有色金属行业去产能压力较大

有色金属产量保持增长,其中铜、铝、锌供给压力较大,铅供给压力相对较小。受供求矛盾加剧、原油价格下行以及美元加息预期影响,大部分有色金属价格同比大幅下降。

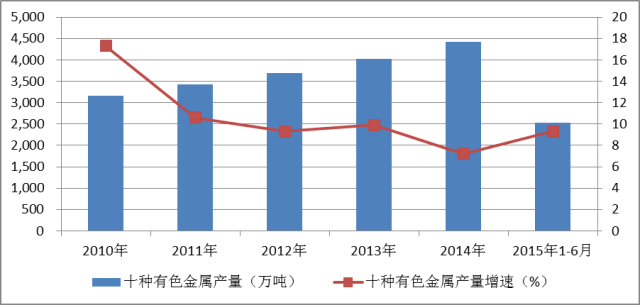

根据国家统计局数据显示,2015年1~6月,全国十种有色金属产量2526万吨,同比增长9.30%,较上年同期提高3.90个百分点,处于金融危机以来中等水平。其中精炼铜、电解铝、铅、锌产量分别为377.83万吨、1833.22万吨和226.20万吨、357.69万吨,同比增速分别为8.99%、11.99%、-4.10%和10.36%。其中铅产量同比下降,主要由于环保核查趋严以及铅价跌至生产企业成本线,使得部分铅冶炼厂商停产所致。

图表二. 近年来十种有色金属产量及增速

资料来源:wind资讯,新世纪

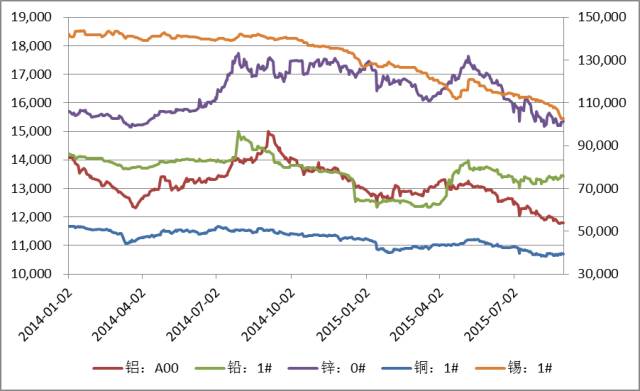

价格方面,2015年1-4月,受各国央行陆续推出货币宽松政策、原油价格短暂反弹、美元升值势头暂缓以及强厄尔尼诺气候预期等因素影响,有色金属价格有所回升;2015年5-6月,由于供给仍较宽松、需求相对不足、原油价格持续下跌带来的大宗商品下行以及美国加息预期增强等一系列利空因素影响,主要有色金属产品价格大幅下跌。2015年1-6月,铜、铝、锌、锡价格分别较年初下跌8.02%、3.55%、8.77%和10.61%;受部分铅冶炼厂商停产影响,金属铅价格小幅回升,较年初增长5.56%。

图表三. 近年来主要有色金属价格情况

资料来源:wind资讯,新世纪;左轴为铝、铅、锌的价格,右轴为铜、锡的价格

三、有色金属行业信用风险有所提高

有色金属矿采选业经营压力进一步增大,而冶炼及压延加工企业经营压力有所缓解。行业整体财务杠杆继续上升,偿债风险有所加大。

收入方面,有色金属产量的增长在一定程度上抵消了价格下跌带来的负面影响,同时有色金属生产企业通过贸易业务维持一定的收入规模,但行业收入增速已处于金融危机以来最低水平。根据国家统计局数据显示,2015年上半年,有色金属矿采选业实现主营业务收入2860.60亿元,同比下降0.90%,主要由于矿采选业受产品价格波动影响更为明显,同时难以通过贸易手段做大收入规模;同期,有色金属冶炼及压延加工企业实现主营业务收入2.40万亿元,同比增长2.46%,较上年同期下降7.01个百分点。

盈利能力方面,随着有色金属价格的下滑,有色金属行业盈利空间进一步缩减。2015年1-6月,有色金属矿采选业实现利润总额213.86亿元,同比下降17.42%,销售利润率为7.84%,较上年同期下降1.51个百分点;有色金属冶炼及压延加工业实现利润总额566.59亿元,同比增长16.20%,销售利润率为2.36%,较上年同期提高0.29个百分点。

财务杠杆方面,受行业景气度持续下行影响,2015年1-6月有色金属企业整体负债经营水平有所上升,矿采选业和冶炼及压延加工业资产负债率分别为51.03%和64.79%,较2014年末分别上升1.11个百分点和0.82个百分点。

受有色金属价格震荡下行影响,有色金属行业经营压力持续加大,部分企业盈利状况出现亏损。随着有色金属发债企业2015年上半年度财务报表的陆续披露,新世纪评级对相关企业进行了初步的筛选。根据各企业的财务状况,新世纪评级认为下述发债企业信用风险较大(如图表4所示),投资者需予以重点关注。

图表四. 部分有色金属发债企业2015年上半年度财务数据

企业简称 | 营业利润(亿元) | 营业利润率(%) | 资产负债率(%) |

中国铝业公司 | -24.26 | -1.83 | 85.88 |

金川集团股份有限公司 | -16.19 | -1.84 | 68.37 |

云锡锡业集团(控股)有限责任公司 | -10.68 | -6.22 | 78.67 |

湖南有色金属控股集团有限公司 | -9.49 | -6.26 | 77.79 |

云南冶金集团股份有限公司 | -8.25 | -3.91 | 76.18 |

云南锡业股份有限公司 | -6.65 | -5.31 | 70.07 |

中国铝业股份有限公司 | -6.44 | -0.97 | 75.62 |

河南神火集团有限公司 | -4.54 | -4.05 | 82.92 |

河南神火煤电股份有限公司 | -2.89 | -2.94 | 79.82 |

云南铝业股份有限公司 | -1.83 | -2.44 | 76.09 |

河南中孚实业股份有限公司 | -1.76 | -3.97 | 76.72 |

江西稀有金属钨业控股集团有限公司 | -1.73 | -4.16 | 79.94 |

河南万基铝业股份有限公司 | -1.69 | -5.13 | 88.99 |

灵宝黄金股份有限公司 | -1.51 | -5.50 | 77.78 |

河南豫光金铅集团有限责任公司 | -0.03 | -0.04 | 85.31 |

资料来源:wind资讯,新世纪

四、有色金属行业信用展望

目前,国内经济转型仍在艰难地进行,下游房地产、电力等行业需求增长缓慢。2015年下半年,有色金属行业下行压力依然较大,部分企业经营困境可能会加剧。

一是价格低位震荡,下行压力加大。在三期叠加、产能过剩、美元走强以及国际大宗商品价格低位震荡的多重背景交织下,有色金属价格下行的压力加大,且价格走势持续分化。

二是国内外有色金属市场产能过剩。近期国家陆续出台的一系列“稳增长”政策将逐步促进有色金属需求,但下游产业对有色金属的需求依然疲弱,供大于求的现状短期内难以明显改变,尤其是电解铝产能过剩、生产偏热、扩大消费政策措施滞后,导致需求增长跟不上生产增长,企业经营困难等问题更为突出。

三是企业融资难、融资贵、资金紧张等问题突出。过去,仅是中小民营企业反映融资难、融资成本高等现象,目前部分国有企业也面临被抽贷等问题。央行降息、降准等利好措施有望逐步惠及到有色企业,但企业融资难及融资贵短期内可能难以明显好转,企业产成品存货增加、应收账款偏高、资金紧张,仍然制约企业的生产和经营。

总体而言,新世纪评级认为短期内有色金属产品价格下行压力仍较大,产能过剩状况难以改变,行业整体盈利能力仍将处于历史较低水平,负债经营水平难以明显下降,经营风险及财务风险或将有所增加。